$9000 - jedna pozice vládne všem (ztrátám)

- Jan Kolín

- 14. 5. 2022

- Minut čtení: 4

Poslední dobou začínám každý blog post tím, že rok 2022 je velkou zkouškou pro investory. Pokračuje to i v posledním týdnu, kdy jsem se dočetl, že akciové trhy padají už pátý týden za sebou. Do čtvrtka všude červená a bum v pátek to najednou vyroste. Jestli se to odraz ode dna nebo jen malý záchvěv předcházející dalšímu pádu („dead cat bounce“) nechám na technických (a jiných) analyticích.

Z pohledu mých cílů je rok 2022 zatím úspěšný, což jsem psal nedávno v tomto vyhodnocení. Navíc tento měsíc slavím další (a poslední čtyřmístné) jubileum. Tento týden jsem překonal $9000 v dividendách od začátku portfolia.

Trvalo mi to jen 3 měsíce od posledního jubilea, ale když se na to podívám zpětně, za ty 3 měsíce se svět neskutečně změnil...

Každá další tisícovka mi teď trvá jen 3 měsíce.

- $1000 v prosinci 2018 (za 20 měsíců)

- $2000 v srpnu 2019 (za 8 měsíců)

- $3000 v dubnu 2020 (za 8 měsíců)

- $4000 v říjnu 2020 (za 6 měsíců)

- $5000 v březnu 2021 (5 měsíců)

- $6000 v červenci 2021 (4 měsíce)

- $7000 v listopadu 2021 (4 měsíce)

- $8000 v únoru 2022 (3 měsíce)

- $9000 v květnu 2022 (3 měsíce)

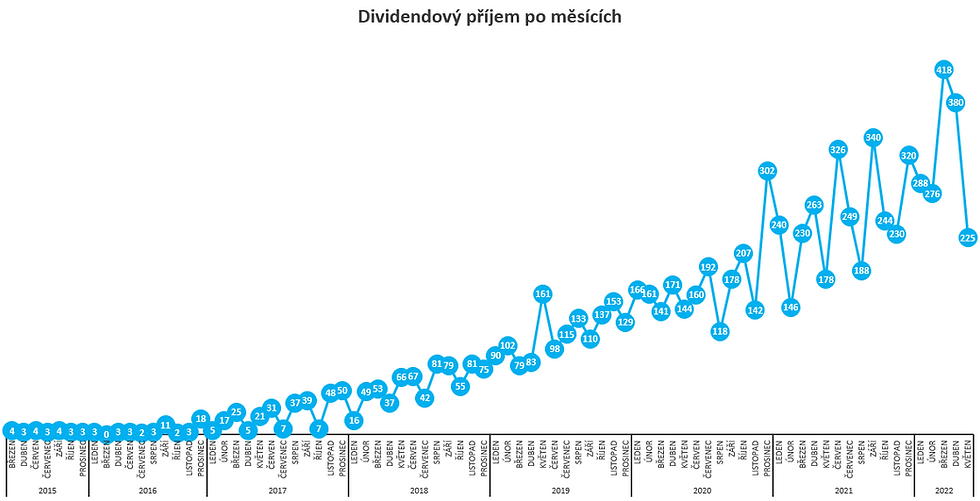

Pohled na dividendový příjem po měsících je také čím dál příjemnější

Pozn.: za květen ještě něco přijde 😊

Příště tedy slavím $10000, ale ještě předtím jsem se rozhodl využít situace a popsat, jak funguje portfolio v této době. Možná vám to pomůže získat více klidu v této složité době.

Zároveň chci upozornit, že mým hlavním cílem je pasivní příjem z dividend, takže parametry, které popisuji níže jsem udělal hlavně pro účely tohoto článku, ale aktivně je nesleduji.

Jedna pozice vládne všem (ztrátám)

V portfoliu mám celou řadu akcií a samozřejmě ne každá pozici je v plusu. Podle absolutní velikosti ztráty jsou mé nejhorší pozice:

Innovative Indurstial Properites (IIPR) -$495 (-28%)

Walgreens (WBA) -$373 (-14%)

Unilever (UL) -$300 (-12%)

Celkový součet všech mých ztrátových pozic k dnešnímu dni je $2741. To není úplně malá částka, na druhou stranu pohled na ziskové pozice tomu dává úplně jiný rozměr.

Aktuálně top 3 ziskové pozice jsou:

Abbvie (ABBV) +$2711 (+94%)

Target (TGT) +$2680 (+263%)

Archer Daniels Midland (ADM) +$2103 (+109%)

Je tedy krásně vidět, že všechny ztrátové pozice jsou tak v podstatě pokryty jednou ziskovou akcií. Celkově ze všech mých akcií je aktuálně 79% v zisku, ostatní jsou ve ztrátě. "Jen" 10% akcií má větší ztrátu než 10%.

Je ale třeba říct, že všechno je virtuální, dokud člověk neprodá. Před rokem byla moje nejhorší pozice Exxon Mobil. Ten Exxon, který od začátku roku vyrostl o 45%.

Ne všechno padá

Pohled na akciové indexy od začátku roku vypadá hrozivě: Nasdaq -24%, S&P -17%, německý DAX -12%, ale třeba takové FTSE (Velká Británie) je +0,5%.

Velmi klesají zejména růstové akcie, které měly vysoké násobky zisků (ukazatel P/E) nebo zisk vůbec neměly. Naopak dividendoví aristokraté a králové si nevedou špatně: ETF NOBL, které se zaměřuje na dividendové aristokraty je -7% od začátku roku (bez dividend).

No a jsou tu společnost či segmenty, kterým se daří od začátku roku – zůstanu opět u dividendových aristorkatů:

Základní spotřební zboží

Coca Cola +11%, Hormel Foods +9%, Altria +12%, Sysco +8% a další firmy jako Pepsi nebo Kimberly-Clark okolo 0%

Zdravotnictví

Johnson & Johnson +3,4%, Abbvie +13%

Veřejné služby (Utility)

Black Hills Corp +8%, Consolidated Edison +12%, Atmos Energy +9%

Energie (ano tady je jasné proč...)

Exxon +45%, Chevron +40%

Finance

Cincinnati Financial Corp +11%, Aflac -3%

Samozřejmě se nedaří cyklického zboží a službám, ale I zde se dá nají výjimka jako VF Corp +1%.

jsou společnosti jako J&J, které bych moc rád přikoupil, ale trh mi pořád nedává šanci...

No a dají se najít společnosti mimo USA se zajímavou dividendou, kterým se take daří. Za sebe si nemůžu vynachvílit Aurizon Holdings, má jediná investice v Austrálii, snažil jsem se dlouho nají levného železničního přepravce, takže jsem musel mimo USA.

Dlouhodobý horizont

Všechno, co jsem napsal výše je sice zajímavé, ale klíčové je si uvědomit, že současná situace na trhu je opravdu je krátkodobá a pro posouzení výkonnosti by se měl investor zaměřit na dlouhodobý horizont – viz tento článek.

Mohu sice teď tvrdit, že se mi daří a porážím index (broker mi ukazuje výkonnost -3%) od začátku, ale to není vůbec podstatné. Stejně tak mi v červnu 2020 ukazoval, že jsem 8% pod trhem, protože v tu dobu byl boom růstových akcií.

Během let co, mám zainvestováno jsem zažil růst I propady a právě ty propady jsou nejlepší v tom, že se člověk může poučit, poznat svůj vztah k riziku a upravit jsou strategii. Trvalo mi 2 roky než jsem si našel vhodnou strategii pro sebe. Takovou, která neřeší virtuální zisky a ztráty, ale soustředí se hlavně na pasivní příjem.

Nemusí to vyhovovat každému, ale právě v tom je investování zajímavé. Střetávají se zde různé pohledy a názory a kdyby tomu tak nebylo, nešlo by si některé akcie koupit, protože by je skoro nikdo neprodával.

Mimochodem mě nezajímají extra vysoké dividendy, ale hlavně jejich růst. Jen díky růstům dividend se můj pasivní příjem v tomto roce zvedl o $112 za což nejvíce děkuji akciím UPS, Abbvie a Aflac – viz článek pozor na vysoké dividendy.

Přeji všem pevnou disciplínu a nezapomeňte ani v této době najít ve svých portfoliích a cílech to pozitivní, dál se učit a poznávat své limity.

Komentáře