Strategie Sněhové Koule

- Jan Kolín

- 12. 1. 2021

- Minut čtení: 5

Aktualizováno: 9. 11. 2021

Investování je hlavně o disciplíně, dodržování pravidel a strategii. Každý den trh nabízí hodně možností a do popředí se dostávají hlavně trendy zprávy. Těmto módním záležitostem je těžké se vyhýbat, když vidíte, jak jiní rychle bohatou. Platí však, že tyhle krátkodobé výhledy a trendy jsou extrémně rizikové.

Postupem času jsem dal dohromady pravidla investiční strategie, abych mohl řídit riziko a myslet dlouhodobě. Zdrojem těchto pravidel jsou jak knížky typu Inteligentní investor, tak i články a zkušenosti, které jsem za léta na trhu posbíral. U každého pravidla jsem vybral citát od investičních guru.

1. Kupuji pravidelně

„Psychologie je pravděpodobně nejdůležitější faktor na trhu a také ten nejméně používaný.

David Dreman

Toto pravidlo je jedno z nejtěžších na dodržování a spočívá v tom, že si určíte vždy konkrétní týden (např. první týden v měsíci), kdy budete nakupovat a toho se držíte. Je to vždy o tom si říct: v tento čas koupím tu nejlepší akcii pro mé portfolio a tím práce pro daný měsíc končí. Nemusíte denně koukat, co se děje s trhem a trávit desítky hodin času ekonomickými analýzami. Prostě nakoupíte nejlepší možnost v ten daný čas. Když to budete dělat dlouhodobě, postupně si vybudujete velké portfolio, a hlavně silné návyky jako nekoukat na ceny nebo litovat, že jste nekoupili včera nebo před týdnem. Pokud jste koupili firmu se silným byznys modelem za dobrou cenu tak jsou 2 hlavní možnost:

a) Cena klesne => můžete přikoupit vyšší dividendy za levno

b) Cena roste => 😊

2. Držím „navždy“

„Moje oblíbená doba držení je navždy.“

Warren Buffett

Kupuji silné společnosti, kterým věřím a pokud se nestane nic zásadního, chci je držet „navždy.“ Jednak tím snížím náklady na poplatek, ale ušetřím i čas, protože se budu moct zaměřovat na další nákup, a ne na neustále změny v portfoliu. Samozřejmě toto neplatí univerzálně a mám i pravidla pro prodej snížení dividend nebo ztráta konkurenční výhody.

3. Jednoduchý byznys na pochopení

„Investujte do toho, co znáte.“

Peter Lynch

Investovat byste měli především do toho, čemu rozumíte. Peter Lynch dokonce říkával, že pokud nedokážete jednoduše namalovat a formulovat, co společnost dělá a jak získává peníze, nemá cenu do ní investovat. Právě proto u všech analýz začínám tak, že jednou větou popíšu, co společnost dělá. Pokud mi tento popis dělá problém, nemá cenu se o firmu dál zajímat, protože je zbytečně složitá.

Krásným příkladem z minulosti je Enron, kde se neustále dotazovali analytici, jak firma vydělává peníze. Ono se to těžko popisuje, když je vlastně nevydělává. Jinak dokument Enron: The Smartest Guy in the Room určitě doporučuji.

4. Silná a trvalá konkurenční výhoda

„Dobrý byznys model je jako hrad s hlubokým příkopem.“

Warren Buffett

Pokud investujete dlouhodobě, chcete vlastnit ty nejsilnější společnosti s trvalou výhodou oproti konkurenci, protože jenom tak bude jistota, že Vám budou platit rostoucí dividendy. Musíte si být jisti, že výhoda je silná a trvalá.

Silná výhoda znamená, že má společnost náskok oproti konkurenci jako silné značky, patenty, úspory z rozsahu či jiné. Krásným příkladem je například Walmart, který si je svou velikostí a silou schopen vyjednat od dodavatelů ty nejnižší ceny a k tomu má obrovskou síť obchodů v dojezdové vzdálenosti pro většinu obyvatel USA. Taková výhoda se jen těžko napodobuje a stálo by to miliardy dolarů investic.

Trvalá výhoda znamená, že i po dlouhých desetiletích tato výhoda a daná společnost budou stále existovat. Jen si položte otázku, co bude asi tak za 30 let s Vaší investicí? U společností jako Kimberly-Clark, která prodává toaletní papíry se asi nic moc nestane. Jiné to bude u technologií – Nokia, Kodak nebo IBM by mohli vyprávět.

Když koupíte společnost, která má silnou a trvalou konkurenční výhodu, máte po starostech, bude pracovat za Vás a platit Vám dividendy po desítky let.

5. Jistota a dividendová historie

„Risk pramení z toho, že nevíte, co děláte.“

Warren Buffett

Při investicích se dívám na hlavní ukazatele jako výplatní poměr, zadluženost a dividendová historie. Preferuji firmy s co nejdelší sérií růstu dividend jako dividendové aristokraty (25 let) nebo dividendové krále (50 let). U těchto společností je velká pravděpodobnost, že si budou svou sérii nadále držet. Navíc portfolio dividendových aristokratů je dlouhodobě výkonnější než průměrné akciové indexy. U každé analýzy tak mám tyto údaje a jsou vysvětleny i ve slovníčku pojmů.

6. Hodnota

„Cena je to, co zaplatíte, hodnota je to, co získáte.“

„Je lepší koupit skvělou společnost za férovou cenu, než slušnou společnost za skvělou cenu.“

Warren Buffett

Každý den se na trhu mění ceny a dává nám možnosti, jak koupit levněji nebo dráž. Přitom v realitě se hodnota firmy přece tak extrémně nemění každý den. Snažím se poznat co nejvíc společností a spočítat si jejich „férové“ hodnoty, za které by se měly prodávat. Pokud je pak cena pod férovou cenou o více než 10%, mám dostatečný polštář („margin of safety“) a mohu uvažovat o nákupu. Zároveň jsou ale i společnosti, kde si občas rád zaplatím okolo správné ceny, protože mají silnou konkurenční výhodu.

7. Dividendový výnos a růst

„Nebojte se pomalého růstu, mějte strach že zůstanete stát."

Čínské přísloví

Mám cíl dividendového výnosu okolo 3-4%, nakupuji i rád akcii s vyšším výnosem, protože pak rychleji buduji svůj příjem a reinvestuji dividendy zpět. Zároveň si ale dávám pozor na příliš vysoké výnosy, protože ty mohou značit problémy společnosti s růstem nebo dokonce i past, že dlouhodobě klesá cena a dividenda je neudržitelná.

Dívám se na historii růstu dividend, protože akcie s výnosem 5% a růstem 1% je sice pěkná, ale za pár let (přesně za 8) jí přeskočí akcie s polovičním výnosem 2,5% a růstem 10%.

8. Reinvestice dividend zpět

„Složené úročení je 8. div světa. Získává ho ten, kdo mu rozumí a ten, kdo mu nerozumí, tak ho platí.“

Albert Einstein

Každá dividenda, kterou investujete zpět, Vám přinese další dividendy a ty zas další a další. Je to jednoduché pravidlo, jak replikovat peníze. Čím déle toto budete dělat, tím více budou dividendy produkovat další dividendy a Vy tak už nebudete muset své portfolio „krmit“ z výplaty.

9. Diverzifikace

„Diverzifikace je ustáleným principem konzervativního investování.“

Benjamin Graham

Jako dividendový investor nakupuji pravidelně a mnoho titulů, abych měl co největší jistotu, že pokud přijde snížení dividend, můj příjem to ovlivní, co nejméně. Dividendový investor se od jiných právě liší v koncentraci portfolia. Dividendovým investorům nedělá problém vlastnit i 100 titulů, protože prostě mají co nejvíc pasivních zdrojů příjmu.

10. Hlavní ukazatel = budoucí příjem

„Jediná věc, co mi dělá radost, je vidět přicházet dividendy.“

John D. Rockefeller

Je skvělé mít jen jeden hlavní ukazatel a cíl, protože právě velikost pasivní příjmu z dividend značí míru svobody. Dividendového investora nezajímá, kolik vydělal virtuálně. Zajímá ho, kolik mu jeho portfolio přinese v příštím roce reálných dividend.

Je to už dost na zaplacení složenek? Můžu si za to koupit 1 společnost ročně zdarma? Postupně Vás budou napadat další a další metafory. Hlavní ale je, že dividendy pracují za Vás, když spíte 😊

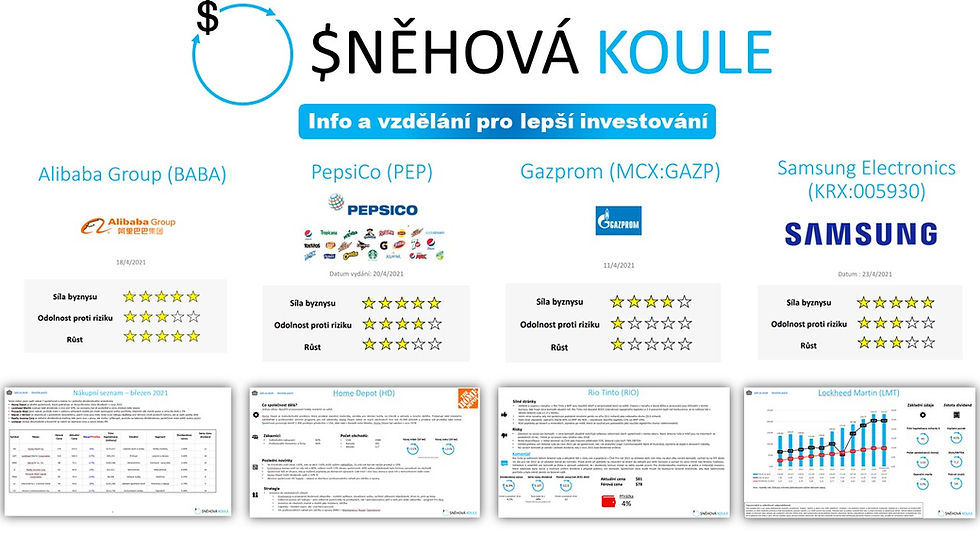

Buduji své dividendové portfolio, posílám pravidelný newsletter také analyzuji pro zajímavých společností, databáze stále roste! Pro více informací klikněte SEM.

Komentáře